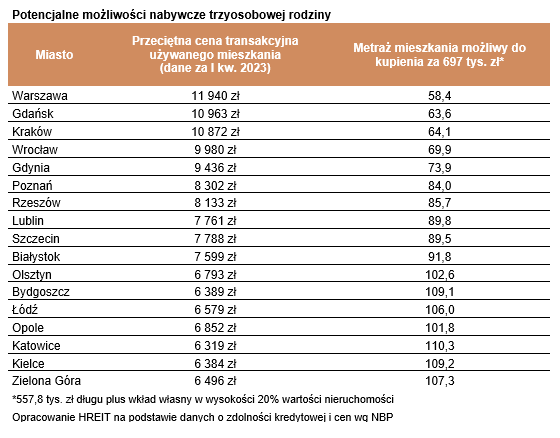

Od 58 do nawet 110 metrów kwadratowych – teoretycznie na takie metraże może obecnie pozwolić sobie trzyosobowa rodzina wykorzystując do cna swoją zdolność kredytową i dodając jeszcze 20% wkładu własnego. Najmniejsze możliwości nabywcze są w Warszawie, a największe w Katowicach.

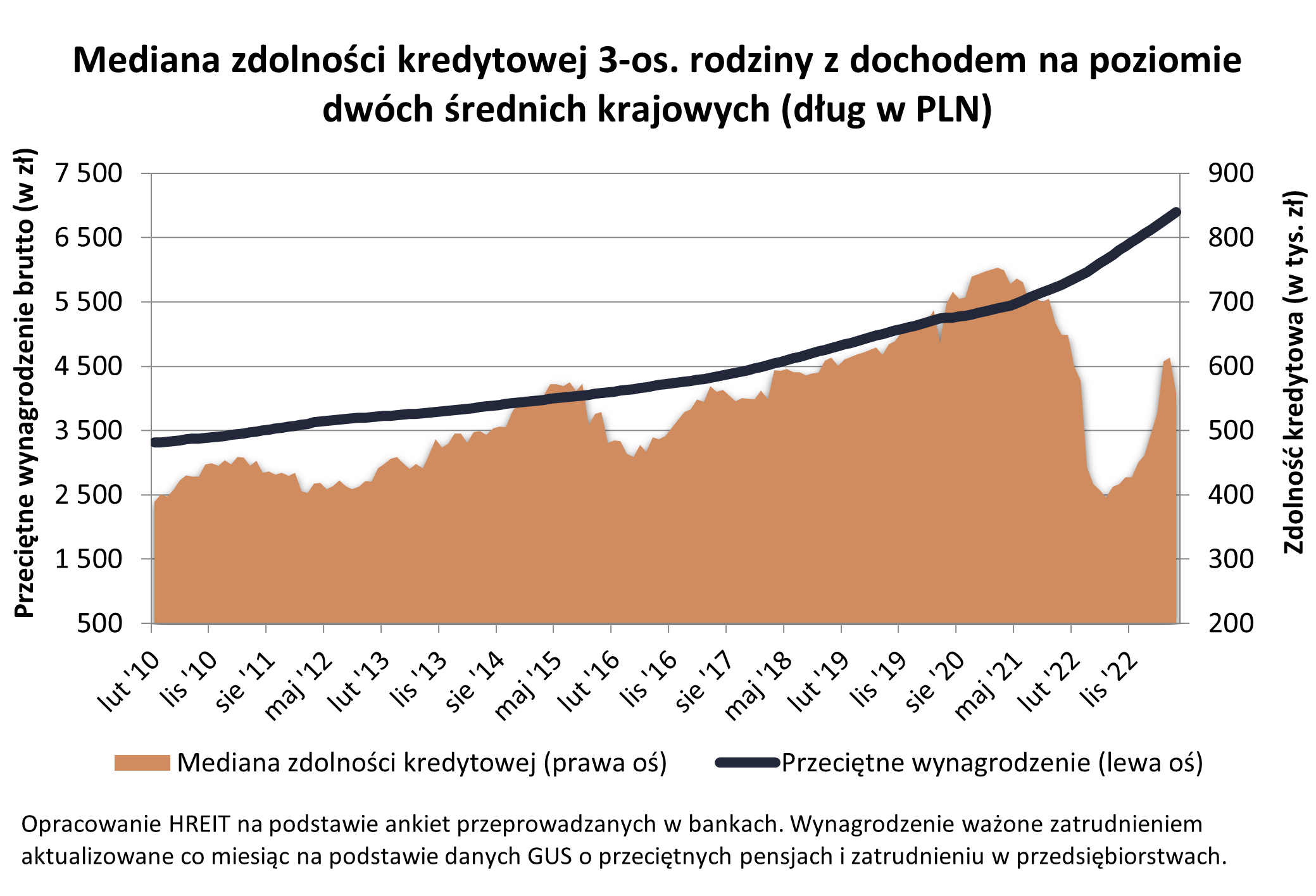

Mija niemal rok od momentu, kiedy nasza zdolność kredytowa osiągnęła dno. Mniej więcej o tej samej porze w 2022 roku przykładowa rodzina mająca do dyspozycji dwie średnie krajowe mogła pożyczyć na zakup mieszkania mniej niż 400 tys. złotych. W ciągu 11 miesięcy dostęp do kredytów znacznie się jednak poprawił. W związku z tym, w ramach zabawy na liczbach HREIT postanowił sprawdzić, ile metrów kwadratowych mieszkania może nabyć przykładowa rodzina w czerwcu 2023 roku.

Innymi słowy sprawdzamy, co moglibyśmy kupić gdybyśmy podchodzili do naszego domowego budżetu bardzo nieroztropnie i zaciągnęli największy dług na jaki nas stać. Gdyby tego było mało, to zakładamy przy tym, że dysponujemy 20-proc. wkładem własnym i mamy pieniądze na pokrycie kosztów transakcyjnych. Do wydania mielibyśmy więc prawie 700 tys. złotych, a w kieszeni mielibyśmy jeszcze zarezerwowane około 56 tysięcy na pośrednika, notariusza, opłaty sądowe, około kredytowe i podatek. Nawiasem mówiąc, przy obecnym oprocentowaniu kredytów rata 30-letniego kredytu na 558 tysięcy złotych wynosiłaby około 4,4 – 4,7 tys. zł miesięcznie.

Najmniejsze mieszkanie w Warszawie

Za 700 tysięcy złotych można obecnie kupić od 58 do nawet 110 metrów kwadratowych mieszkania w mieście wojewódzkim. Najmniejszy lokal nabędziemy oczywiście w Warszawie. Zgodnie z danymi NBP za metr kwadratowy trzeba w stolicy zapłacić obecnie (I kwartał 2023 roku) niemal 12 tys. złotych. Zaciągając około 558 tys. złotych kredytu i posiadając 20-procentowy wkład własny, co stanowi dodatkowe prawie 140 tysięcy, rodzina może kupić nieco ponad 58 metrów kwadratowych mieszkania w stolicy.

Większe możliwości nabywcze nasza trzyosobowa rodzina miałaby natomiast w Gdańsku, Krakowie, Wrocławiu. W tych miastach aktualna zdolność kredytowa pozwoliłaby na kupno mieszkania o powierzchni od 63 (Gdańsk) do prawie 70 (Wrocław) metrów kwadratowych. Wszystko dlatego, że średnie ceny za metr są tutaj niższe niż w Warszawie. Nasz hipotetyczny budżet pozwoliłby natomiast na zakup od 70 do nawet 90 metrów w Gdyni, Poznaniu, Rzeszowie, Lublinie i Szczecinie.

W niektórych miastach ponad 100 metrów kwadratowych

Z drugiej strony rankingu znajdziemy miasta wojewódzkie, w których możliwości nabywcze przykładowej rodziny to ponad 100 metrów kwadratowych mieszkania. Dotyczy to Opola, Olsztyna, Łodzi, Zielonej Góry, Bydgoszczy, Kielc i Katowic. W najlepszym położeniu są mieszkańcy stolicy województwa śląskiego, gdzie przeciętnie metr kwadratowy lokalu kosztował ponad 6,3 tys. złotych.

|

Potencjalne możliwości nabywcze trzyosobowej rodziny |

||

|

Miasto |

Przeciętna cena transakcyjna używanego mieszkania |

Metraż mieszkania możliwy do kupienia za 697 tys. zł* |

|

Warszawa |

11 940 zł |

58,4 |

|

Gdańsk |

10 963 zł |

63,6 |

|

Kraków |

10 872 zł |

64,1 |

|

Wrocław |

9 980 zł |

69,9 |

|

Gdynia |

9 436 zł |

73,9 |

|

Poznań |

8 302 zł |

84,0 |

|

Rzeszów |

8 133 zł |

85,7 |

|

Lublin |

7 761 zł |

89,8 |

|

Szczecin |

7 788 zł |

89,5 |

|

Białystok |

7 599 zł |

91,8 |

|

Olsztyn |

6 793 zł |

102,6 |

|

Bydgoszcz |

6 389 zł |

109,1 |

|

Łódź |

6 579 zł |

106,0 |

|

Opole |

6 852 zł |

101,8 |

|

Katowice |

6 319 zł |

110,3 |

|

Kielce |

6 384 zł |

109,2 |

|

Zielona Góra |

6 496 zł |

107,3 |

|

*557,8 tys. zł długu plus wkład własny w wysokości 20% wartości nieruchomości |

||

|

Opracowanie HREIT na podstawie danych o zdolności kredytowej i cen wg NBP |

||

Zdolność kredytowa wyraźnie w ostatnim roku odbiła

Skąd wzięliśmy maksymalną kwotę jaką może pożyczyć obecnie od banku przykładowa rodzina? W czerwcu 2023 roku trzyosobowa rodzina, która dysponuje dwiema średnimi krajowymi może pożyczyć na zakup mieszkania prawie 558 tys. złotych – wynika z badania przeprowadzonego przez HREIT. Jest to mediana, a więc połowa banków zadeklarowała kwotę wyższą, a połowa niższą.

Co ciekawe, najnowszy odczyt jest o prawie 9% niższy niż miesiąc wcześniej. Skąd ten zaskakujący spadek? Póki co winić możemy jedynie statystykę. Jak się bowiem okazuje 6 spośród 9 badanych instytucji zadeklarowało chęć pożyczenia naszej przykładowej rodzinie wyższej kwoty niż w maju. Tylko w trzech bankach analitycy zasugerowali mniejszą niż przed miesiącem zdolność kredytową. Największy spadek odnotowaliśmy w PKO, który działa pod dwiema markami. Niespodziewanie w czerwcu zaproponowano tam naszej rodzinie aż o 63,3 tys. złotych mniej niż w maju 2023 roku. Dopiero w kolejnych miesiącach zobaczymy czy jest to chwilowa zmiana, czy kryje się za tym coś poważniejszego.

Większość banków poprawiła swoją ofertę

W porównaniu do poprzedniego miesiąca większość banków poprawiła swoje oferty kredytowe. Na największy dług nasza przykładowa rodzina może obecnie liczyć w Aliorze. Propozycja banku opiewa na niemal 670 tys. złotych. W dalszej kolejności mamy natomiast oferty Banku Pekao, VeloBanku czy Banku Millennium, w których zdolność kredytowa przekracza 600 tys. złotych. W zestawieniu widnieją jeszcze propozycje poniżej kwoty. Mowa tutaj o BNP Paribas, Santanderze, PKO Banku Polskim, PKO Banku Hipotecznym, ING czy BOŚ Banku. W tych instytucjach nasza przykładowa rodzina mogłaby pożyczyć na zakup mieszkania od 510 tys. złotych do ponad 560 tys. złotych.

Przypadek: Małżeństwo z jednym dzieckiem. Obie dorosłe osoby pracują od 3 lat na pełen etat na umowie na czas nieokreślony. Dochód rodziny na poziomie 10 065 zł netto miesięcznie. Modelowy kredytobiorca mieszka w mieście o 300 tys. mieszkańców i ma pozytywną historię kredytową. Na ten moment rodzina spłaciła wszystkie kredyty, nie posiada kart kredytowych czy limitów w kontach. Rodzina posiada samochód wart 15 tys. zł. Przeciętne deklarowane miesięczne koszty utrzymania na poziomie 2 tys. zł miesięcznie. Jeśli będzie miało to wpływ na wynik kalkulacji, rodzina skłonna jest skorzystać z dwóch produktów - rachunku ROR z przelewem wynagrodzenia i karty płatniczej lub kredytowej. Kredytobiorca woli unikać ubezpieczeń typu: od utraty pracy, na życie itp. Raty równe.

Opracowanie HRE Investments na podstawie danych przesłanych przez banki (termin nadsyłania ankiet 15.06.2023 r.)

Oskar Sękowski, Bartosz Turek

HREIT

oprac e-mk, ppr.pl